鉑金需求主要集中在四個領(lǐng)域,即汽車催化劑、工業(yè)用途、首飾和氫能。當(dāng)前,其在需求端的增長勢頭強勁,特別是汽車催化劑和氫能領(lǐng)域,這一趨勢將因全球環(huán)保法規(guī)的加強而加速。然而,其供應(yīng)卻面臨諸多挑戰(zhàn),包括南非的電力短缺問題等。2024年,全球鉑金供應(yīng)可能降至近年歷史相對低點,供需缺口預(yù)示著鉑金價格有上升壓力。

在此背景下,中國境內(nèi)鉑金期貨及相關(guān)金融衍生品的推出,將為市場參與者提供風(fēng)險管理工具,增強市場穩(wěn)定性,并支持鉑金產(chǎn)業(yè)的持續(xù)發(fā)展。

來源:新財富雜志(ID:xcfplus)

作者:顧馮達 王美丹(國信期貨分析師)

隨著中國鉑鈀期貨上市進程的穩(wěn)步推進,市場對鉑鈀市場供需動態(tài)和價格走勢的關(guān)注度不斷提升。廣州期貨交易所副總經(jīng)理冷冰在“2024年上海鉑金周暨中國鉑族金屬市場峰會”上表示,目前已形成鉑鈀合約設(shè)計草案,并將加快鉑鈀研發(fā)工作,包括產(chǎn)品質(zhì)量、交割品牌和交割庫的摸底及注冊品牌和交割庫的設(shè)立準(zhǔn)備工作。這一系列舉措表明,中國鉑鈀期貨上市已漸行漸近。

鉑金不僅在傳統(tǒng)意義上是財富的儲備和風(fēng)險對沖的有效工具,更因其卓越的物理和化學(xué)特性,在現(xiàn)代工業(yè)、科技和環(huán)保領(lǐng)域扮演著至關(guān)重要的角色。鉑金的廣泛應(yīng)用,從汽車尾氣凈化催化劑到高端電子設(shè)備,凸顯了其在推動行業(yè)技術(shù)進步中的關(guān)鍵作用。然而,鉑金市場的復(fù)雜性,加之全球供需格局的動態(tài)變化,讓鉑金價格的波動成為市場參與者關(guān)注的熱點。

在這樣的背景下,深入分析鉑金的屬性、全球供需狀況、影響價格的因素,以及中國在全球鉑金市場中的戰(zhàn)略地位和即將到來的鉑鈀期貨交易市場的重要性,對于全市場尤為關(guān)鍵。

01

鉑金特性:高密度、高熔點與卓越的催化性能

鉑(化學(xué)符號Pt)是一種珍貴的銀白色貴金屬,以其高密度、高熔點、高沸點和卓越的化學(xué)穩(wěn)定性著稱。它具有出色的延展性和韌性,易于加工成不同形態(tài),同時化學(xué)性質(zhì)穩(wěn)定,抗腐蝕性強,幾乎不與酸反應(yīng),僅溶于王水。鉑金的這些特性使其成為催化劑的理想材料。市場上,鉑金以高純度的鉑金錠和具有高化學(xué)活性的海綿鉑兩種形態(tài)流通,前者主要用于投資和儲備,后者廣泛應(yīng)用于工業(yè)催化劑,尤其是在汽車尾氣凈化和石油化工領(lǐng)域。

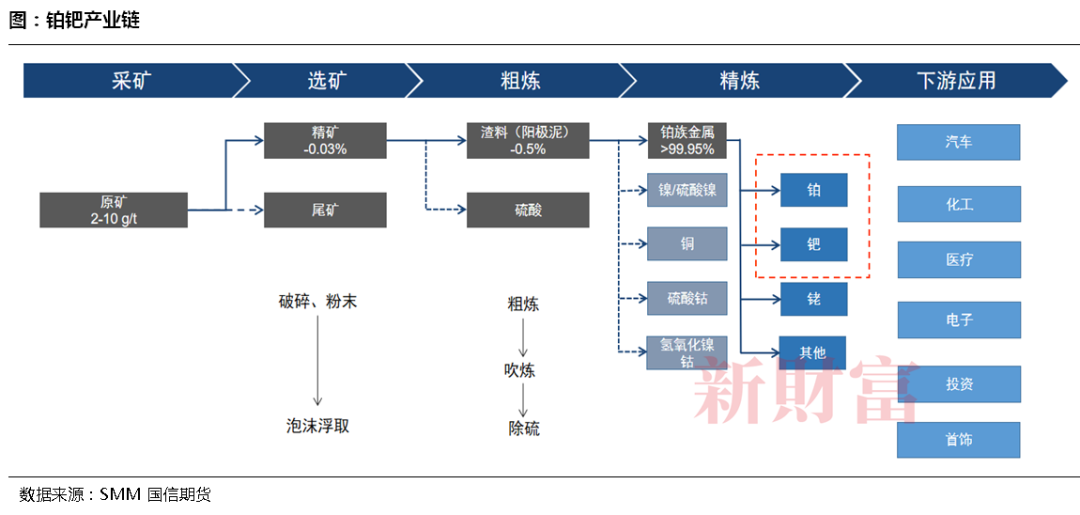

鉑金產(chǎn)業(yè)鏈的上中下游環(huán)節(jié)是整個行業(yè)運作的核心。上游環(huán)節(jié)專注于鉑金礦的勘探、開采和初步加工,南非布什維爾德雜巖體作為全球最大的鉑金礦床,對全球鉑金供應(yīng)具有顯著影響。這一環(huán)節(jié)通過浮選、重選和冶煉等工藝,從礦石中提取出鉑金及其伴生貴金屬。中游環(huán)節(jié)則涉及鉑金的精煉和加工,將粗鉑金轉(zhuǎn)化為高純度的鉑金錠或海綿鉑。這一階段要求企業(yè)具備先進的冶煉和精煉技術(shù),以確保產(chǎn)品的質(zhì)量和純度,滿足不同工業(yè)應(yīng)用的需求。下游環(huán)節(jié)是鉑金產(chǎn)品的終端應(yīng)用和消費市場。

鉑金在汽車工業(yè)中用于制造尾氣催化轉(zhuǎn)換器,隨著全球環(huán)保法規(guī)的加強,這一應(yīng)用領(lǐng)域的需求不斷增長。此外,鉑金在石油化工、玻璃制造和電子工業(yè)中也有廣泛應(yīng)用,如作為玻璃窯池的電極材料,以及在醫(yī)療設(shè)備、通訊設(shè)備和航空航天等領(lǐng)域的高精度電子元件和傳感器。鉑金首飾因其美觀和耐用性而受到消費者的青睞,同時,鉑金作為一種投資品,也吸引了投資者的關(guān)注。

鉑金價格的波動主要受汽車催化劑需求的影響。隨著全球環(huán)保法規(guī)的加強,鉑金作為汽車排放控制中的關(guān)鍵催化劑,其需求有所增長,推動了價格上漲。然而,新能源汽車的興起,特別是電動汽車的普及,減少了對鉑金的需求,對價格構(gòu)成壓力。新能源板塊的估值波動也間接影響了鉑金價格。市場對新能源技術(shù)及其產(chǎn)業(yè)的關(guān)注可能導(dǎo)致投資者情緒變化,進而影響鉑金作為貴金屬的投資吸引力。

02

鉑金定價的全球視角與中國期貨市場的戰(zhàn)略意義

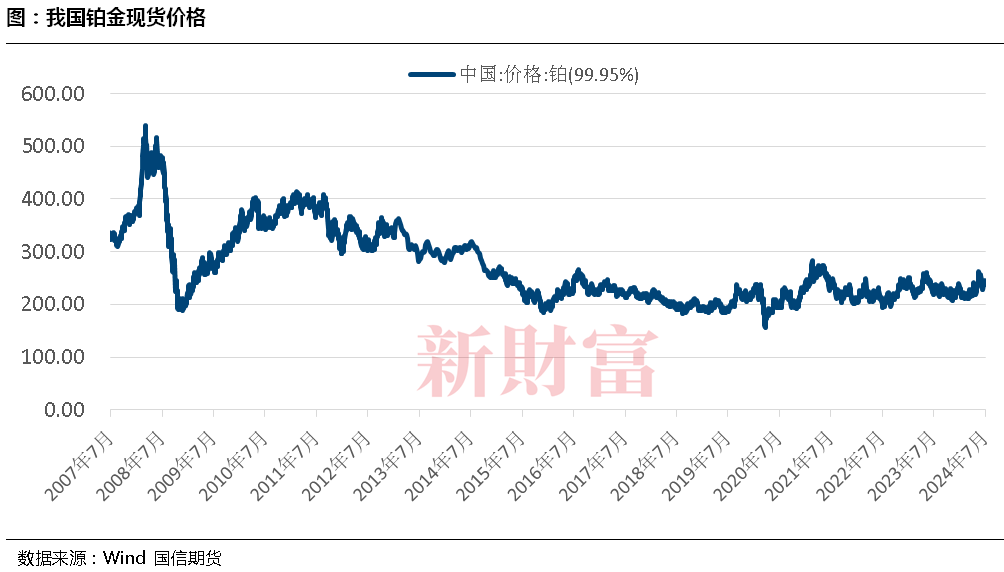

鉑金價格歷史走勢復(fù)雜多變,供需矛盾、品種間替代效應(yīng)和投資等因素均為其價格的影響因素。同時,其對投資者的吸引力和市場流動性不及黃金也導(dǎo)致鉑金價格低于黃金。

當(dāng)下,全球鉑金的定價機制主要通過現(xiàn)貨市場和期貨市場實現(xiàn)。在此背景下,我國上市鉑金期貨有助于增強中國在全球鉑金市場的定價話語權(quán),同時增加市場流動性,為國內(nèi)鉑金生產(chǎn)和消費企業(yè)提供更多的價格發(fā)現(xiàn)和風(fēng)險管理工具,促進國內(nèi)鉑金市場的發(fā)展。

首先,鉑金作為兼具工業(yè)屬性和金融屬性的品種,其價格影響因素較為復(fù)雜。從供需層面來看,全球鉑金資源的分布極為集中,南非作為主要供應(yīng)國,其國內(nèi)電力供應(yīng)問題成為全球鉑金供應(yīng)鏈中的關(guān)鍵制約因素。盡管再生鉑金在全球鉑金供應(yīng)中扮演著日益關(guān)鍵的角色,但其增長能力卻面臨著多重因素的制約和挑戰(zhàn)。在需求方面,鉑金主要用于汽車尾氣催化劑,隨著全球環(huán)保法規(guī)的加強,汽車行業(yè)對鉑金的需求持續(xù)增加,而以氫能為代表的其余終端領(lǐng)域需求也進一步支撐鉑金價格。此外,鉑金作為貴金屬的一種,同樣被市場視為避險資產(chǎn)之一,市場對鉑金ETF和實物投資產(chǎn)品的需求對價格同時具有顯著影響。

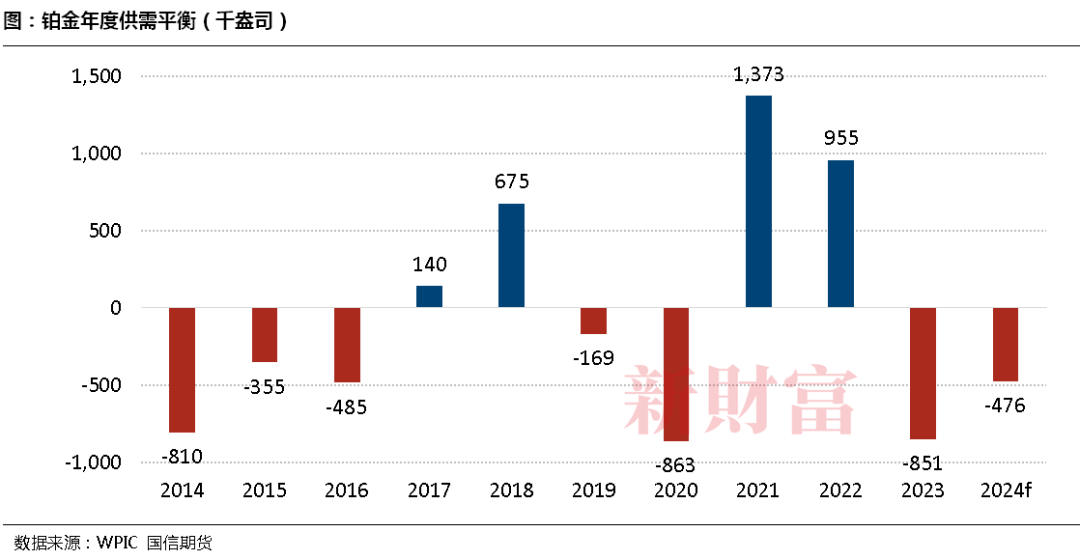

當(dāng)前鉑金市場面臨的主要矛盾,在于需求持續(xù)增長與供應(yīng)受限之間的不平衡,全球鉑金市場或步入結(jié)構(gòu)性短缺。全球鉑金供應(yīng)受到南非電力短缺和對俄羅斯制裁的限制,預(yù)計2024年全球鉑金供應(yīng)將接近歷史低點。同時,需求的強勁增長是導(dǎo)致市場緊張的主要原因,特別是在汽車催化劑和氫能領(lǐng)域。2024年,全球鉑金市場預(yù)計將出現(xiàn)47.6萬盎司的缺口。這種供需失衡預(yù)計將在未來幾年內(nèi)持續(xù),或?qū)⒂诠I(yè)屬性層面推動鉑金價格上升。

全球鉑金的定價機制主要取決于現(xiàn)貨市場和期貨市場。倫敦鉑鈀市場(LPPM)作為全球最重要的現(xiàn)貨交易市場,其定價機制通過每日兩次的“倫敦定盤價”來確定,這一價格反映了全球主要鉑金交易商的買賣意愿。紐約商品交易所(NYMEX)作為全球最大的鉑金期貨交易市場,其期貨合約為市場參與者提供了對沖價格風(fēng)險的工具,對全球鉑金價格有重要影響。此外,東京商品交易所(TOCOM)也在亞洲市場具有重要影響力。

中國上市鉑金期貨對國內(nèi)鉑金市場發(fā)展具有重要意義。一方面,它有助于增強中國在全球鉑金市場的定價話語權(quán),通過建立自己的鉑金期貨市場,中國可以在全球鉑金定價中發(fā)揮更大作用,減少對海外市場的依賴。另一方面,廣期所鉑金期貨的上市將吸引更多的市場參與者,增加市場流動性,為國內(nèi)鉑金生產(chǎn)和消費企業(yè)提供更多的價格發(fā)現(xiàn)和風(fēng)險管理工具,促進國內(nèi)鉑金市場的發(fā)展。此外,鉑金期貨的上市也將助力于國內(nèi)貴金屬市場的進一步壯大,隨著鉑金期貨市場的發(fā)展,國內(nèi)投資者和企業(yè)可以更好地參與全球鉑金市場,提升市場競爭力和影響力。通過國內(nèi)期貨市場的建設(shè),中國可以在全球鉑金市場中發(fā)揮更重要的作用,為企業(yè)和投資者提供更完善的金融服務(wù)和風(fēng)險管理工具。中國境內(nèi)盡快推出鉑金期貨及相關(guān)金融衍生品,能夠在需求不斷增長與供應(yīng)緊張的背景下,為市場穩(wěn)定和企業(yè)發(fā)展提供有力支持。

03

全球鉑金供應(yīng):寡頭壟斷導(dǎo)致供應(yīng)剛性

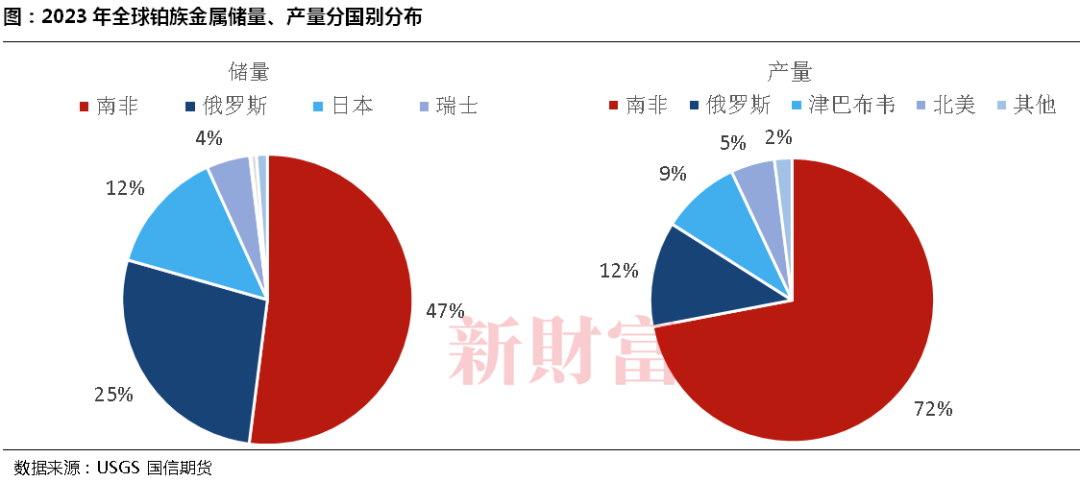

鉑金的全球供應(yīng)市場由于其寡頭壟斷的特性,表現(xiàn)出了明顯的供應(yīng)剛性。這種剛性不僅限制了市場對需求變化的響應(yīng)能力,也使得供應(yīng)容易受到主要供應(yīng)國政策、經(jīng)濟狀況和生產(chǎn)中斷等因素的影響。全球鉑金儲量和產(chǎn)量的高度集中,特別是南非的電力問題等,成為制約全球鉑金供應(yīng)的最大矛盾點。再生鉑金雖然在全球供應(yīng)中占據(jù)了越來越重要的位置,但其增長潛力受到多方面因素的制約。

作為全球鉑金最大的消費國之一,中國面臨鉑族金屬資源相對貧乏的問題,主要依賴進口和回收供應(yīng),正在積極發(fā)展鉑金回收業(yè)務(wù)以提高自給率。鉑金市場的前景將受到全球經(jīng)濟環(huán)境、環(huán)境法規(guī)的加強、新能源汽車產(chǎn)業(yè)的崛起以及技術(shù)革新等多重因素的共同塑造。這些因素將深刻影響鉑金供給的彈性,進而對市場的穩(wěn)定度及價格波動產(chǎn)生顯著的長期效應(yīng)。

全球鉑金儲量的分布極不均衡,據(jù)美國地址勘探局(USGS)數(shù)據(jù),南非以6.3萬噸的儲量占據(jù)了全球總儲量的88.73%,而南非國內(nèi)的電力短缺、冶煉廠維護問題等都可能成為制約鉑金供應(yīng)的瓶頸。例如,南非的電力問題直接影響了礦業(yè)公司的運營效率,進而影響了鉑金的開采和提煉。此外,全球鉑金產(chǎn)量近年來呈現(xiàn)收縮趨勢,據(jù)世界鉑金投資委員會(WPIC)統(tǒng)計,2016年至2019年的年均產(chǎn)量為610萬盎司,而2020年至2023年降至560萬盎司,下降了約8.2%。

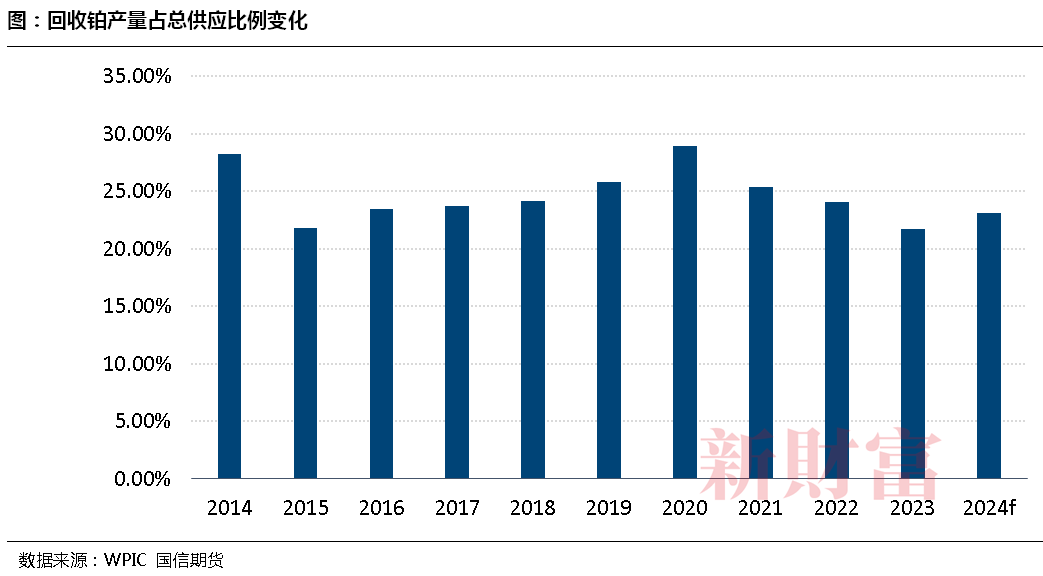

再生鉑金作為供應(yīng)的補充,在全球供應(yīng)中占據(jù)了越來越重要的位置。2019年至2023年期間,全球再生鉑金占總供應(yīng)量的平均比重為25%,比2014年至2018年提高了一個百分點。2023年,再生鉑金回收量達到139萬盎司,約占全球鉑金總供應(yīng)量的20%。然而,再生鉑金的增長存在局限性,主要由于其來源依賴于廢舊汽車催化劑、廢電子產(chǎn)品和失效的化工催化劑等,而這些來源的供應(yīng)量受限于歷史鉑金使用量和回收率。此外,回收過程也面臨技術(shù)和經(jīng)濟的挑戰(zhàn),這些因素共同限制了再生鉑金供應(yīng)的增長速度和穩(wěn)定性。

具體分析,再生鉑金的增長潛力受到多方面因素的制約。首先,廢舊汽車催化劑的回收量與汽車產(chǎn)業(yè)的規(guī)模和報廢率密切相關(guān),而這一比率在不同國家和地區(qū)存在差異。其次,廢電子產(chǎn)品和化工催化劑的回收需要高效的分離和提煉技術(shù),而這些技術(shù)的研發(fā)和應(yīng)用成本較高。最后,環(huán)保法規(guī)和市場對可持續(xù)材料的需求也在推動再生鉑金的發(fā)展,但同時也帶來了更高的操作標(biāo)準(zhǔn)和成本。

我國作為全球鉑金最大的消費國之一,卻面臨鉑族金屬資源相對貧乏的問題,主要依賴進口和回收供應(yīng)。中國的鉑金進口量在2023年約為101.8噸,占中國鉑金需求量的86.5%,顯示出中國對外部鉑金供應(yīng)的高度依賴。國內(nèi)鉑族金屬資源主要集中在甘肅、云南、河北和四川四個省份,其中甘肅省的儲量最大,但國內(nèi)鉑礦石品位較低,僅為0.34g/t,遠低于國際水平。

中國對鉑金的高需求主要來自于汽車、石油、電子和化工等行業(yè)的發(fā)展。隨著中國經(jīng)濟的快速增長和工業(yè)化進程的推進,這些行業(yè)對鉑金的需求持續(xù)增加。然而,國內(nèi)鉑金資源的稀缺性和開采難度限制了自給能力,使得中國不得不依賴進口來滿足市場需求。進口來源國主要包括南非、俄羅斯和日本等,這些國家在全球鉑金供應(yīng)中占據(jù)重要地位。為了減少對外部供應(yīng)的依賴,中國正在積極發(fā)展鉑金回收業(yè)務(wù)。國內(nèi)外企業(yè)紛紛在中國布局鉑金回收工廠,如賀利氏在南京投資建設(shè)的貴金屬回收工廠和莊信萬豐在張家港投建的貴金屬催化劑回收項目。這些項目的實施有助于提高國內(nèi)鉑金的自給率,同時也符合全球可持續(xù)發(fā)展的趨勢。

04

全球鉑金需求:汽車催化劑主宰

鉑金需求主要集中在四個領(lǐng)域,即汽車催化劑、工業(yè)用途、首飾和氫能。根據(jù)世界鉑金投資協(xié)會的數(shù)據(jù),2023年,汽車催化劑需求占鉑金總需求的41%,工業(yè)用途占21%,首飾需求占28%,投資需求約占10% 。近年來,汽車催化劑需求顯著增加,成為鉑金需求增長的主要推動力。全球汽車排放法規(guī)日益嚴(yán)格,以及鉑鈀價格差異推動了鉑金在催化劑中的替代應(yīng)用,導(dǎo)致汽車催化劑鉑金需求持續(xù)上升。

從2000年到2010年,鉑金需求的顯著變化體現(xiàn)在汽車催化劑領(lǐng)域的快速增長,其占比從22%提升至38%,反映出在更嚴(yán)格的排放標(biāo)準(zhǔn)下,鉑金在柴油車催化劑中的使用開始增加。同時,首飾需求占比從49%降至31%,顯示出市場的調(diào)整。從2010年到2023年,汽車催化劑需求進一步上升至41%,持續(xù)主導(dǎo)鉑金市場,而首飾需求則繼續(xù)下降至28%。工業(yè)應(yīng)用和投資需求在這兩個時期內(nèi)保持相對穩(wěn)定,占比分別在20%-22%和9%-10%之間。

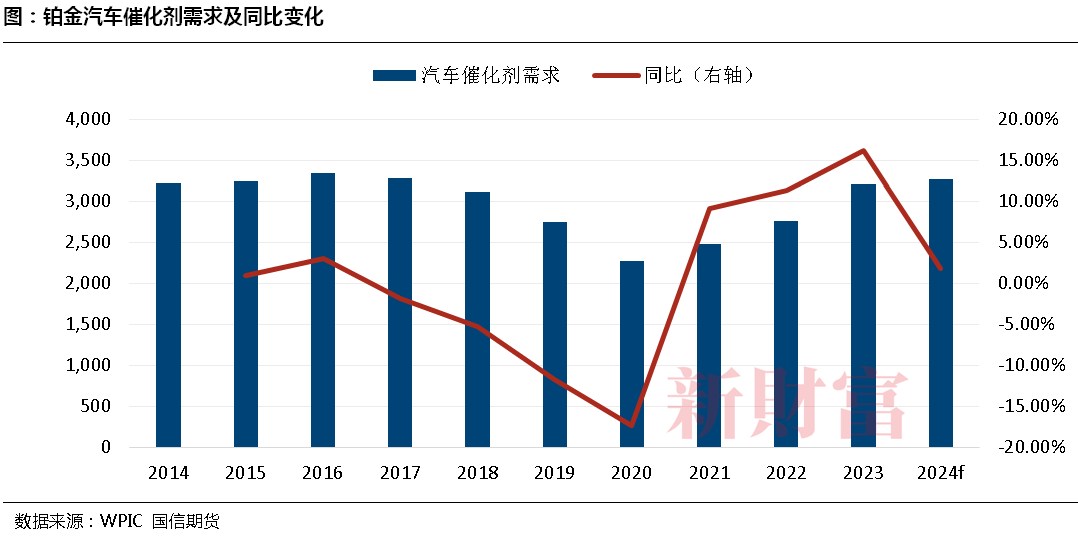

分項來看,汽車催化劑是鉑金最大的需求領(lǐng)域。鉑金在汽車尾氣催化轉(zhuǎn)化器中起著關(guān)鍵作用,可以將排放尾氣中的一氧化碳和氮氧化物轉(zhuǎn)化為無害的二氧化碳和氮氣。根據(jù)WPIC統(tǒng)計,2023年全球汽車催化劑領(lǐng)域的鉑金需求達到了327萬盎司,約占鉑金總需求的40%。

具體來看,2016年至2020年,汽車催化劑鉑金需求經(jīng)歷了一段收縮期,年均復(fù)合增長率(CAGR)約為-9%。這主要是由于歐洲柴油車市場份額下降、半導(dǎo)體芯片短缺和供應(yīng)鏈問題所致。然而,中國市場在這一期間表現(xiàn)出色,得益于重型汽車產(chǎn)銷量的增長和國六排放標(biāo)準(zhǔn)的實施,中國汽車催化劑鉑金需求同期CAGR約為25% 。從2020年到2023年,全球汽車催化劑鉑金需求進入復(fù)蘇階段。全球范圍內(nèi)汽車尾氣排放標(biāo)準(zhǔn)日趨嚴(yán)格,加上鉑鈀價差和俄烏沖突引發(fā)的鈀金供應(yīng)不確定性,推動了鉑金在催化劑中的替代應(yīng)用。展望未來,根據(jù)市場趨勢預(yù)測,到2027年,全球汽車催化劑鉑金需求將增長24%,達到442萬盎司,占全球鉑金總需求的61%。隨著排放法規(guī)的進一步收緊和鉑鈀替代趨勢的持續(xù),汽車催化劑將繼續(xù)成為鉑金需求增長的主要動力。

工業(yè)用途是鉑金第二大需求領(lǐng)域,主要包括化工、玻璃、電子和醫(yī)藥等行業(yè)。2023年,工業(yè)鉑金需求為234.5萬盎司,占總需求的32.1%。工業(yè)鉑金需求在過去幾年中保持穩(wěn)定增長,2020年至2023年的年均復(fù)合增長率為5.62%。化工行業(yè)是鉑金的主要應(yīng)用領(lǐng)域之一。2023年,化工行業(yè)鉑金需求增加了13%,主要由于全球?qū)Χ妆胶捅槊摎涔S的擴建。此外,玻璃行業(yè)鉑金需求同比增長39%,這主要得益于日本和中國LCD液晶玻璃窯池的擴建。電子行業(yè)的鉑金需求也保持穩(wěn)定增長,鉑金在電子工業(yè)中用于制造接觸點和熱電偶。未來幾年,隨著全球工業(yè)產(chǎn)能的擴張和新興技術(shù)的發(fā)展,工業(yè)鉑金需求預(yù)計將繼續(xù)增長。盡管化工和玻璃行業(yè)的需求可能會有所波動,但整體工業(yè)需求的增長趨勢仍將持續(xù)。

鉑金首飾需求占鉑金總需求的18%,為第三大需求領(lǐng)域。近年來,鉑金首飾需求經(jīng)歷了周期性回落,但2024年第一季度數(shù)據(jù)顯示,其需求出現(xiàn)了邊際回暖的跡象。根據(jù)世界鉑金投資協(xié)會的預(yù)測,2024年全球首飾用鉑金需求將增長6%,達到197.8萬盎司。隨著經(jīng)濟的復(fù)蘇和市場對鉑金首飾的興趣回升,鉑金首飾需求有望繼續(xù)增長。

此外,氫能領(lǐng)域的鉑金需求雖占比小,但增長潛力巨大。2023年,氫能需求雖占鉑金總需求不足1%,但年同比增速達114%。氫能中鉑金的需求主要來源于氫燃料電池中鉑金催化劑的使用。隨著全球?qū)η鍧嵞茉吹男枨笤黾樱瑲淠芗夹g(shù)逐漸得到推廣。2023年,中國首列氫能源列車的成功試運行為氫能需求打開了市場空間。世界鉑金投資協(xié)會預(yù)測,到2040年,氫能領(lǐng)域的鉑金需求將占到總需求的25%。隨著氫能技術(shù)的進一步發(fā)展和應(yīng)用,氫能鉑金需求將成為未來鉑金市場的重要增長點。

展望未來,全球經(jīng)濟的脈動、環(huán)境政策的演進、新能源汽車的崛起以及技術(shù)革新的浪潮,共同編織著一幅復(fù)雜多變的供需圖景。需求端的增長勢頭強勁,特別是在汽車催化劑和氫能技術(shù)領(lǐng)域,這一趨勢預(yù)計將因全球環(huán)保法規(guī)的加強而進一步加速。然而,供應(yīng)端卻面臨諸多挑戰(zhàn),包括南非的電力短缺問題等,這些因素共同作用可能導(dǎo)致2024年全球鉑金供應(yīng)降至近年歷史相對低點,預(yù)計市場將出現(xiàn)顯著的供需缺口。而這種結(jié)構(gòu)性短缺的局面預(yù)示著鉑金價格在工業(yè)屬性層面的上升壓力。在此背景下,中國境內(nèi)鉑金期貨及相關(guān)金融衍生品的推出,將為市場參與者提供風(fēng)險管理工具,增強市場穩(wěn)定性,并支持鉑金產(chǎn)業(yè)的持續(xù)發(fā)展。同時,市場參與者需要密切關(guān)注相關(guān)經(jīng)濟指標(biāo)、政策變化和技術(shù)進步,以應(yīng)對可能出現(xiàn)的價格波動和市場機遇。

國信期貨交易咨詢業(yè)務(wù)資格:證監(jiān)許可【2012】116號

分析師:顧馮達

從業(yè)資格號:F0262502

投資咨詢號:Z0002252

電話:021-55007766-305184

郵箱:15068@guosen.com.cn

分析師助理:王美丹

從業(yè)資格號:F03114617

電話:021-55007766-305186

郵箱:15695@guosen.com.cn

重要免責(zé)聲明

本研究報告由國信期貨撰寫,未經(jīng)書面許可,任何機構(gòu)和個人不得以任何形式翻版、復(fù)制、發(fā)布及分發(fā)研究報告的全部或部分給任何其他人士。如引用發(fā)布,需注明出處為國信期貨,且不得對本報告進行有悖原意的引用、刪節(jié)和修改。國信期貨保留對任何侵權(quán)行為和有悖報告原意的引用行為進行追究的權(quán)利。

報告所引用信息和數(shù)據(jù)均來源于公開資料,國信期貨力求報告內(nèi)容、引用資料和數(shù)據(jù)的客觀與公正,但不對所引用資料和數(shù)據(jù)本身的準(zhǔn)確性和完整性作出保證。報告中的任何觀點僅代表報告撰寫時的判斷,僅供閱讀者參考,不能作為投資研究決策的依據(jù),不得被視為任何業(yè)務(wù)的邀約邀請或推介,也不得視為誘發(fā)從事或不從事某項交易、買入或賣出任何金融產(chǎn)品的具體投資建議,也不保證對作出的任何判斷不會發(fā)生變更。閱讀者在閱讀本研究報告后發(fā)生的投資所引致的任何后果,均不可歸因于本研究報告,均與國信期貨及分析師無關(guān)。

國信期貨對于本免責(zé)聲明條款具有修改權(quán)和最終解釋權(quán)。

本文所提及的任何資訊和信息,僅為作者個人觀點表達或?qū)τ诰唧w事件的陳述,不構(gòu)成推薦及投資建議,不代表本社觀點。投資者應(yīng)自行承擔(dān)據(jù)此進行投資所產(chǎn)生的風(fēng)險及后果。